-

Compteur de contenus

3608 -

Inscription

-

Dernière visite

-

Trophée

26

Tout ce qui a été publié par Claudemage SALONI

-

55e Congrès FFAP 2022 à Poitiers du 27 au 301022

Claudemage SALONI a répondu à un sujet de Philippe NOËL dans Forum Général

Il existe des grands amateurs qui dépassent de loin certains professionnels primés ou pas. -

Guso : 6 spectacles par an, et après ?

Claudemage SALONI a répondu à un sujet de Benjamin FAIVRE dans Conseil des Sages

Evidement vous faites les démarches pour et avec votre futur employeur, beaucoup sont allergiques à faire eux-mêmes les démarches. Il faut leur tenir le clavier. Mais oui c'est eux qui rentre leur mot de passe, etc.. Evidement les renseignements sont ceux de l'employeur et non les tiens -

Guso : 6 spectacles par an, et après ?

Claudemage SALONI a répondu à un sujet de Benjamin FAIVRE dans Conseil des Sages

Je pense que c'est un an glissant. En "connaissance de cause" peut-être pas, mais comme souvent si c'est toi qui t'occupe de faire les 2 déclarations employeur et employé GUSO, rien ne t'empêche comme le dit @Teddy REX au dessus de faire pour lui la demande de la licence à la DRAC (c'est plus que de simple attestation apparemment !) -

Guso : 6 spectacles par an, et après ?

Claudemage SALONI a répondu à un sujet de Benjamin FAIVRE dans Conseil des Sages

Oui pour les gérants ils sont théoriquement organisateurs donc licence (mais bon....) Par contre pour toi pas de problème avec le Guso tu es couvert @Teddy REX pourra surement te répondre -

Conférence traduite en français le 10 Novembre 20h30 23h30 Manufacture salle B 10 bis Bd Stalingrad 44000 Nantes Une conférence originale à ne pas manquer ! Joaquin MATAS est un magicien professionnel espagnol, disciple et élève de feu Arturo de Ascanio, Juan Tamariz et Gabi Pareras. Il pratique la magie depuis près de 30 ans et est spécialisé dans la magie close up, la magie de salon et la magie des cartes.Il travaille principalement pour des événements corporatifs, des salons professionnels, des soirées privées . Joaquin fait partie de la prestigieuse Escuela Mágica de Madrid . Son livre, un best-seller en espagnol, en deux volumes intitulé « A fuego lento ». Un livre de 650 pages où il partage ses meilleures routines et sa philosophie. En tant que conférencier, il a participé aux conventions les plus importantes d’Espagne (Magialdia Vitoria, Mémorial Ascanio Madrid, Convention nationale de Barcelone et Festival Hocus Pocus de Grenade) et également dans beaucoup de pays Européens Sa conférence porte sur la magie des cartes, la magie de salon, la magie close up, la structure et l’organisation d’une session (choix du répertoire en fonction de la configuration, de la variété, de la structure interne et externe, des changements de jeux et de ce que vous voulez communiquer). La seconde partie du cours est consacrée aux balles et gobelets, en insistant sur un aspect très important: la clarté des actions. Une conférence originale, avec beaucoup d’humour et des idées toutes nouvelles appliquées à certains classiques ! Ne ratez pas son passage, car vous allez apprendre beaucoup de choses…. Il présentera, entre autre, les routines suivantes : Les cinq cartes rouges (Ma version de homing card de Fred Kaps avec des cartes semi jumbo) Coins across (une version polyvalente à réaliser dans n’importe quelle situation) Double triumph (une version forte du triomphe avec un double climax) The arrow. Localisation d’une carte impossible. The Frog prince (ma version du tour de Mike Close. Une routine forte et mémorable) Matas Cups and balls Joaquin, abordera certains aspects théoriques de la magie ainsi que certaines idées toutes nouvelles que vous pourrez appliquer aux effets classiques de la magie Une présentation dans un style décontracté, humoristique, communicatif et passionné. Notes de conférence traduites en français et vendues par l’artiste.

-

c'est beau l'innocence de la jeunesse

-

The Jinx Experience

Claudemage SALONI a répondu à un sujet de Riad SOUSSI dans Les Étagères Magiques

L'index de tous les numéros (151) JinxIndex.pdf -

The Jinx Experience

Claudemage SALONI a répondu à un sujet de Riad SOUSSI dans Les Étagères Magiques

Le Jinx étant du domaine public on le trouve facilement en ebook mais, un pdf exemple en Français serait un plus pour se décider ? pdfcoffee.com_the-jinx-issue-008-pdf-free.pdf -

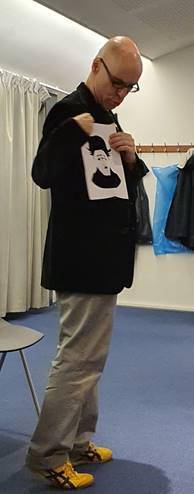

KONFÉRENCE de Patrick KUFFS du 29 septembre 2022 à Nantes Extraits du compte-rendu écrit par Pierre Guedin L’organisation de Claude SALONI est toujours au top. Présentation de l’artiste rapide et sans discours et nous accueillons aussitôt Patrik Kuffs qui se présente avec son accent canadien. « J’ai hérité d’un accent canadien de ma mère et d’une partie d’accent français d’un ami de mon père ! » Une line utilisée par David Stone dans ses conférences. En réalité une très vieille astuce qui faisait le bonheur de nos arrières grands-parents, comme quoi le recyclage, ça paie ! 1 – RUBIK’S CUBE Avec des index de cartes à jouer. Ce tour a été créé par P. Kuffs en 1997 et copiée/collé dès 1999 par les vilains marchands (Voir la revue Genii, Vol.74, no.1 de janvier 2011 pour l’explication). Les couleurs sont remplacées par des stickers de cartes à jouer. « Voici mon jeu de cartes » est son entrée en matière. 2 – BOOK TEST IMPROMPTU Avec un livre emprunté, choix d’une page et du mot en haut à gauche par le spectateur A (forçage), choix libre du spectateur B et contrôle de la page grâce à un gimmick. 3 – DES HAUT ET DES BAS En l’occurrence les bas sont des chaussettes. Les canadiens fantasment énormément sur les chaussettes. « Vous avez souvent vécu cela. Dans une laverie, à la fin du cycle, vous constatez parfois qu’une chaussette a disparu. En fait il y a une chaussette qui vient d’ailleurs ». 4 – Menottes d’HOUDINI « Je vais vous révéler un secret rare de HOUDINI ». Placer une des demi-lunes à moitié (pour pouvoir générer un bruit). 5 – Le tour qui a mystifié EINSTEIN Avec du papier toilette d’où le titre du tour : PQI (Papier toilette intelligent). Issu de la fameuse phrase : « J’ai autant de cartes que vous, trois de plus, et suffisamment en plus pour que votre paquet contienne vingt et une cartes ». Une formule identique et adaptée est écrite sur une feuille de papier toilette. 7 – FLYDINI Le jeu de cartes est sorti de l’étui. L’étui est lancé et rattrapé par le spectateur A. Il décide d’une valeur exemple 7. L’étui est lancé vers un autre spectateur B. Il décide la famille (PCTK) Donc, dans notre exemple, le 7 de trèfle. Le spectateur renvoie l’étui vers le magicien et l’étui tombe à terre. Raté ! (C’est exprès et important pour la suite) Dire qu’on fait disparaitre la carte. Étalement et contrôle du 7T sur le jeu. Et voilà ! La carte a vraiment disparu. Le spectateur A cherche dans la poche de veste droite du magicien et sort une carte où il est marqué « l’autre poche » ! Le spectateur B cherche dans l’autre poche et ne trouve rien. « C’est la faute de l’humidité. Cela bloque au milieu ». P. Kuffs sort la carte de sa braguette. Cette carte est double tarot (deux cartes collées face à face pour être plus rigide) et est posée sur le jeu. Un instant SVP et remonter la braguette car cela justifie la pose momentanée de la carte sur le jeu. 8 – BALAYEUR DE PENSÉE « Voici mon jeu de cartes » en montrant une carte Paul Fox contenant des index de tout un jeu. S’adressant au spectateur A. « Pensez à une carte » Et au spectateur B : même demande. Sortir deux stylos, un rouge et un noir. (Capuchon intervertis) Les spectateurs glissent leurs doigts sur la ligne correspondant à leur carte. Ils recommencent de l’autre côté. Le magicien déduit la première carte grâce à un code. 9 – E.S.P. MAGIE EXPÉRI-MENTALE Le spectateur dessine un symbole sur une feuille blanche A4 avec un stylo qui a conservé son capuchon. Donc il n’écrit rien. « C’est juste pour imprimer ton subconscient ! » Le magicien tient une feuille A4 avec le dessin d’un point d’interrogation. On demande au spectateur de montrer son dessin et il n’y a rien (feuille blanche) et le magicien retourne sa feuille qui est blanche également (gag) « C’est tout ? Non, non ! » Et ici commence une autre façon où le magicien porte un sac en papier sur la tête. Ce sac contient des petits trous qui lui permettent de voir les dessins, qui, cette fois-ci sont devinés. 10 – KIRIGAMI Pour laisser un souvenir au spectateur. Le nom d’une personnalité célèbre est forcé. Exemple Charlie Chaplin. Ensuite le magicien découpe une silhouette qu’il a apprise par cœur tout simplement. 12 – FIN Pour révéler le mot FIN, P. Kuffs utilise de façon amusante un boomerang léger de salon. Vous pouvez lire le CR complet sur le site de animagique.fr

-

Routines de Paper Cut | références

Claudemage SALONI a répondu à un sujet de Bertrand MARTINI dans Forum Général

Patrick KUFFS dans sa Konférence 2022 présente un effet KIRIGAMI dans laquelle il nous apprend à mémoriser la découpe de Charlie Chaplin. -

Ambitious LEGO de Julio MONTORO et Gabbo TORRES

Claudemage SALONI a répondu à un sujet de SébastienO dans Les Étagères Magiques

Quelqu'un l'a acheté ? J'ai peur que de près on voit le truc ? -

Crazy Sam's Handcuffs de Sam HUANG

Claudemage SALONI a répondu à un sujet de Woody (Philippe) dans Les Étagères Magiques

En fait c'est très simple, hé oui attention aux angles ! je pense qu'il est indispensable de le faire au milieu de Crazy Hanson's handcuffs Là, cela passera crème et les spectateurs n'en croirons pas leur yeux, mais tout seul je pense que c'est risqué. en fait j'ai regardé au ralenti, je ne l'ai pas acheté. -

One Handed Anti-Faro de Jared CRESPEL

Claudemage SALONI a répondu à un sujet de Gaetan RIEBEN dans Les Étagères Magiques

tu peux faire un anti-faro, séparer partiellement les cartes, et les poser sur table comme si tu venait de faire un mélange par imbrication et là tu demande au spectateur de pousser les cartes pour les "mélanger". Tu viens de faire un faux mélange complètement convainquant. Voir le travail de Kiko Pastur sur le faux mélange à partir de l'anti-faro -

Heads and Tails Prediction de Mickael CHATELAIN

Claudemage SALONI a répondu à un sujet de Serge ZMR dans Les Étagères Magiques

cela fonctionne bien pour moi ??????????????? -

55e Congrès FFAP 2022 à Poitiers du 27 au 301022

Claudemage SALONI a répondu à un sujet de Philippe NOËL dans Forum Général

On sera plein à y aller, environ 800. -

Te plaint pas, moi sur un Kickstarter j'ai attendu quasiment 3 ans .

-

Une chaussette fera l'affaire, couper le bout à la bonne grandeur et le haut dans la ceinture, roule ma poule.

-

Vous pouvez vous adresser à un "Marchand de trucs" Français qui vends les produits TCC et qui lui assure le service après vente depuis la France.

-

Livres sur le Close-up | références

Claudemage SALONI a répondu à un sujet de Aurélien ACED dans Les Étagères Magiques

-

Pièces à Travers la Table | vos scénarios

Claudemage SALONI a répondu à un sujet de Patricia dans Forum Général

Tu peux parler d'un voleur qui possède un trou noir et qui ainsi peut voler facilement dans les chambres fortes et montrer un rond noir et faire les pièces à travers la table grâce au trou noir. Tu n'es pas obligé de faire comme Bertini ci-dessus simplement faire les pièces à travers la table (en ajoutant le trou noir) -

Pièces à Travers la Table | vos scénarios

Claudemage SALONI a répondu à un sujet de Patricia dans Forum Général

Une version intéressante est celle d'Eric Jones car la troisième pièce passe directement dans la main du spectateur (qui met sa main sous la table, et qui reçoit la pièce dans la main). c'est dans métal 3 Une autre version que je recherche c'est à travers une table transparente, je n'arrive pas à la retrouver mais si cela t'intéresse je peux pousser la recherche. Cela ne te donne pas un scénario, mais je pense qu'il faut connaitre tes contraintes et partir d'elles pour faire un texte. tu peux envisager la disparition d'un trésor à travers le sol de la salle du coffre, avec l'illustration sur une table... -

Super Triple Coin de Johnny WONG

Claudemage SALONI a répondu à un sujet de Florent MICHEL dans Les Étagères Magiques

Comme dirait @Gilbuspoudre de Stéatite de zinc (pour faire glisser le cartes dans les années 60) Poudre glissante pour éventail de cartes -

Abus Magiques (avis objectifs sur les Livres / DVD / Tours / Matos)

Claudemage SALONI a répondu à un sujet de Patricia dans Les Étagères Magiques

Ninja+ de Matthew Garrett que l'on peut donner à vérifier -

40 euros fdpi en mondial relay neuf 60€ sans frais de port Description Nous pourrions passer des heures à vous vanter la créativité et l’imagination débordante d’Antoine Salembier mais voilà qui serait bien inutile si vous avez déjà eu la chance d’approcher son univers. Imaginez simplement ceci… Vous posez devant votre spectateur un jeu de cartes, lui tendez une enveloppe et lui demandez de nommer n’importe quelle carte. Vous l’invitez à ouvrir l’enveloppe que vous n’avez plus touchée depuis le début de l’expérience. Celle-ci contient un carton sur lequel est écrit un nombre. Vous demandez au spectateur de compter les cartes une à une jusqu’à ce nombre… Il arrive alors sur la carte qu’il a librement choisie. Voici précisément une des routines que vous serez capable de réaliser après avoir découvert Arcane Système. Et si maintenant nous vous disions que le jeu de cartes est normal et qu’il n’y a aucune technique complexe à mettre en oeuvre pour réaliser ce miracle ? Arcane Système est une merveille d’ingéniosité, Antoine Salembier vous dévoile ce magnifique principe qui vous permettra d’élaborer des routines riches et captivantes. Vous découvrirez au fil des pages de ce livre le processus créatif derrière la méthode mais également diverses présentations qui satisferont aussi bien les adeptes de magie pure et directe que les passionnés de mentalisme ou de magie bizarre. Le livre est également accompagné du matériel nécessaire à certaines présentations narratives ainsi que de quelques accessoires destinés à vous simplifier la vie lors de vos prestations. Arcane Système est sans aucun doute un must-have pour les passionnés de » carte au nombre » mais aussi pour tous les magiciens et mentalistes qui souhaitent découvrir un ingénieux principe qui stimulera à coup sûr leur imagination. Contenu Livre Arcane Système Caractéristiques du livre Format 16 x 24 cm 160 pages Livre en couleur Couverture rigide quadri Reliure couture Matériel exclusif pour réaliser les routines du livre Le livre est également accompagné du matériel nécessaire à certaines présentations narratives ainsi que de quelques accessoires destinés à vous simplifier la vie lors de vos prestations.

-

30€ FDPI neuf 49€ + frais de port (en rupture chez beaucoup de magasins) Hector Lion vous présente une routine d’anneaux chinois pour le close-up, dont il a gardé le secret pendant 20 ans ! De nombreux anneaux et effets associés pour le close-up ont vu le jour au cours des dernières décennies (Joshua Messado, Shoot Ogawa, Ernesto Melero, Matthew Garrett, etc.) Alors que peut-il avoir de bien nouveau ou de révolutionnaire dans les anneaux de close-up que sont les Lion Rings ? Pour tous ceux qui connaissent le secret des anneaux chinois, l’anneau détenant le pouvoir comporte également une faiblesse… Bien qu’il existe de nombreuses façons de cacher ou de dissimuler cette faiblesse, force est de noter que le public d’aujourd’hui est aussi plus averti… La routine d’Hector comble justement cette faiblesse : Le secret est caché en pleine lumière ! Vous montrez clairement chaque anneau, et c’est en cela que son approche est révolutionnaire. La routine fait partie du répertoire d’Hector depuis 20 ans, elle est excellente, ni trop courte, ni trop longue, et ne cherche pas à en faire trop. Des enclavements de base à deux, trois et quatre anneaux, aux mouvements fluides des anneaux, vous pourrez clairement montrer chaque anneau de la chaîne aux spectateurs, lors de chaque phase. Les spectateurs seront totalement déconcertés. Vous pourrez aussi facilement enclaver la bague de votre spectatrice à la chaîne d’anneaux. En outre, vous ferez voyager cette bague d’un anneau à l’autre ! Cette formidable routine vous est enseignée dans les moindres détails par Hector. Explications vidéo à télécharger en anglais sous-titrées en français (et faciles à comprendre avec les images). Vous recevez : 4 anneaux en acier inoxydable fabriqués sur la base des Lion Rings originaux, mais améliorés. Un étui de transport élégant et raffiné pour rehausser l’esthétique de l’ensemble. Points forts Une formidable routine, gardée secrète depuis 20 ans ; Un jeu d’anneaux de qualité, fabriqué en acier inoxydable argenté ; L’anneau à clef peut être entièrement exposé pendant l’effet.

-

- 1

-

-

Qui est en ligne (en orange les membres du Cercle VM) - 13 membres, 0 anonyme, 116 invités Afficher la liste

.jpg.f3676384ca95bdad420aee412a56866d.jpg)

.jpg.595b85635aa378e9a2d87bcac46b3adb.jpg)